Fundamental analys Evolution Q3

Finansiellt Översikt:

- Intäkter: En imponerande ökning av intäkterna på 19,6% till 452,6 MEUR jämfört med samma period förra året.

- EBITDA: Ökade med 22,1% till 318,6 MEUR. EBITDA-marginalen uppgick till 70,4%, vilket tyder på hög operativ effektivitet.

- Periodens Resultat: Uppgick till 772,8 MEUR, vilket är en bra ökning jämfört med föregående år.

- Vinst per Aktie: En ökning till 1,28 EUR från tidigare 1,04 EUR.

VD:s kommentarer:

- Produktlanseringar: Evolution fortsätter att fokusera på innovation, med fler spel som släpptes detta kvartal än någonsin tidigare. Deras huvudfokus verkar vara på spelkvalitet och spelarupplevelse.

- Livekasino-intäkter: En stark tillväxt till 385,8 MEUR. Dock fanns det utmaningar med att matcha efterfrågan, vilket indikerar ett behov av att öka produktionskapaciteten och möta förseningar i studioexpansion.

- RNG-verksamheten: Intäkterna minskade något med 1,9%, men VD betonade fortsatt fokus på stegvisa förbättringar.

- Valutaeffekter: Ett område av extern påverkan där företaget såg en negativ inverkan på omsättningstillväxten på grund av euroförstärkning.

- Regional Tillväxt: Nordamerika visar löften med onlinekasinomarknaden fortfarande i dess barndom. Samtidigt visade Asien och Latinamerika en stark tillväxt, och Europa hade en stabil tillväxt.

- Slutsats: Trots några utmaningar, som valutaeffekter och förseningar i studioexpansion, verkar Evolution ha haft ett framgångsrikt tredje kvartal 2023. VD:s fokus på produktinnovation och marknadsutvidgning tyder på optimism inför företagets framtid.

Övergripande, Evolution AB (publ) verkar vara i en stark position, med en betydande intäktsökning och en imponerande EBITDA-marginal. Företagets fortsatta investeringar i produktinnovation och regional expansion tyder på en positiv framåtblick.

Balansräkningen för Q3:

- Tillgångar:

- Goodwill har ökat från 2 188 482 kEUR till 2 262 373 kEUR. Denna ökning kan indikera antingen förvärv av nya företag eller en omvärdering av företagets immateriella tillgångar.

- Byggnader har nästan fördubblats i värde, från 114 109 kEUR till 198 023 kEUR, vilket tyder på betydande investeringar eller eventuellt förvärv av nya fastigheter.

- Likvida medel har också ökat betydligt, från 421 432 kEUR till 813 320 kEUR, vilket visar en god likviditetssituation för företaget under denna period.

- Eget kapital och skulder:

- Reserverna har minskat betydligt, från -145 201 kEUR till -285 943 kEUR. Detta kan bero på att företaget har utnyttjat sina reserver under denna period, eller det kan indikera en omklassificering av några poster.

- Det finns en märkbar ökning i balanserade vinstmedel inkl. periodens resultat från 1 046 674 kEUR till 1 633 170 kEUR, vilket tyder på att företaget hade en betydligt bättre lönsamhet under Q3 jämfört med föregående period.

- Långfristiga skulder har minskat jämfört med föregående kvartal, vilket är positivt eftersom det indikerar att företaget betalar av sina skulder.

- Kortfristiga skulder:

- Leverantörsskulder har ökat något, men det verkar vara en mindre förändring i jämförelse med andra poster.

Övergripande ser det ut som om företaget har haft en positiv tredje kvartal med en betydande ökning av likvida medel, en minskning av långfristiga skulder, och en ökning av balanserade vinstmedel. Dock kan reservernas minskning behöva ytterligare granskning för att förstå den bakomliggande orsaken.

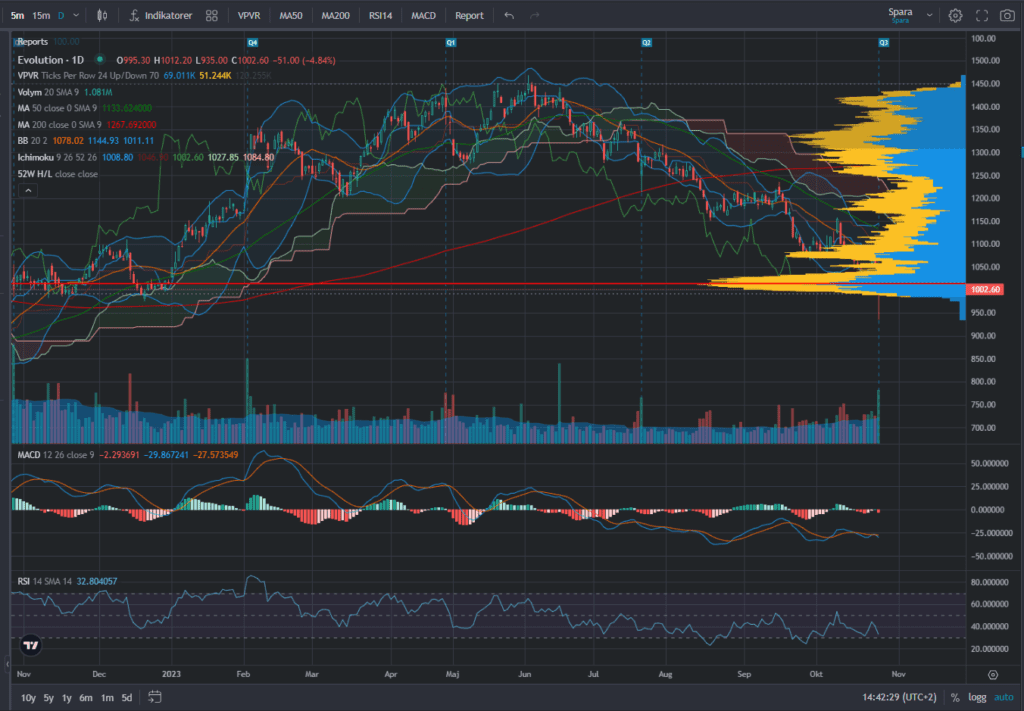

Teknisk analys Evolution

- Rörliga medelvärden (MA): Aktiekursen ligger under både 50-dagars (MA50) och 200-dagars (MA200) rörliga medelvärden, vilket är en bearish indikator. Den nedåtgående riktningen av MA50 och MA200 tyder på en fortsatt negativ trend på medellång till lång sikt.

- Bollinger Bands: Aktien rör sig mot det nedre bandet, vilket indikerar ett eventuellt översålt tillstånd. Detta kan tyda på att en teknisk återhämtning kan vara nära, men det är viktigt att leta efter andra bekräftande signaler.

- Ichimoku Cloud: Aktien ligger under Ichimoku-molnet, vilket är en stark bearish signal. Molnet fungerar som ett motståndsområde, vilket gör det svårt för priset att bryta igenom på kort sikt.

- MACD: MACD-linjen ligger under signal-linjen och även under noll-linjen, vilket är bearish. Divergensen mellan MACD och dess signal-linje är dock inte särskilt stor, vilket kan antyda att den nedåtgående rörelsen kan sakta ner.

- RSI: RSI (Relative Strength Index) ligger nära 30, vilket närmar sig översålt territorium. Detta kan indikera att säljtrycket kan minska snart.

- Volym: Volymstapeln tyder inte på någon signifikant ökning i sälj- eller köptryck på det senaste, vilket betyder att den nuvarande rörelsen inte har starkt momentum bakom sig.

- VPVR (Volume Profile Visible Range): Den gula stapeln representerar prisnivåerna med den högsta handelsvolymen. Områdena med den högsta volymen kan agera som stöd eller motstånd. I det här fallet verkar det som om det finns ett betydande stödområde runt 1100-1150.

Bilder nedan visar en teknisk analys av Evolution och är framtagen via börsdata.

Sammanfattning: Baserat på den tekniska analysen verkar ”Evolution” vara i en bearish trend på medellång till lång sikt. Men det finns tecken på att aktien kan vara översåld, vilket kan leda till en teknisk återhämtning. Som alltid bör man använda teknisk analys i kombination med andra verktyg och nyheter för att fatta investeringsbeslut.